السلام عليكم ورحمة الله وبركاته

دعواتي لك بتمام الصحة والعافية.

تنويه: هذه المقالة عبارة عن تجارب شخصية وليس تقرير متخصص! وبسبب عدم وجود أي تقرير مفصل بهذا الشكل أحببت أن أزودك بهذه التجارب لتتفادى “الأخطاء” التي وقعت بها. كما أريد ذكر أن ماهو موجود في هذا التقرير هو ما استخدمه شخصياً وليس هناك دعاية لبنك أو آخر.

💡 المقالة عامة وبإمكان أي شخص الاستفادة منها وليست مقصورة على البنوك السعودية فقط!

تحديث مهم! أذهب إلى أسفل المقالة للاطلاع على تفاصيل تحديث mada مدى 14-06-2018…

خلال الفترة الماضية (8 سنوات في أمريكا و4 سنوات في السعودية) قمت بالعديد من التجارب فيما يتعلق باستخراج البطاقات الائتمانية سواءً كانت بطاقة ائتمانية أو بطاقة تسوق أو مسبقة الدفع. وخلال هذه التجربة اكتشفت العديد من المزايا والعيوب و”الزبدة” فيما يتعلق باستخراج هذه البطاقات. وسوف أقوم تقسيم هذه المقالة بناءً على حالتك الشخصية (طالب أو موظف) وبعدها سوف أقوم بتحديد مايهمك عند استخراج أي بطاقة بناءً على معطيات كل حالة. استعنت بالله وخاب كل جبار عنيد…

1/ أهم 5 عوامل لتحديد البطاقة المناسبة لك!

قبل الانتقال لتحديد البطاقة المخصصة لك، يجب عليك أولاً إدراك أهم 5 عوامل لتحديد البطاقة المناسبة وهي:

- رسوم إصدار وتجديد إصدار البطاقة السنوي

- رسوم العمليات الأجنبية

- هامش الربح الشهري والسنوي – نسبة التورق أو الفائدة

- نوع برنامج المكافئات ونسبة المكافئة

- مزايا البطاقة الإضافية

وسوف أتطرق لهذه النقاط بشكل مفصل في أسفل المقالة ولكن يجب عليك الإنتباه لأمر في غاية الأهمية وهو:

مهما قامت البنوك بإغرائك بالعديد والعديد من مزايا البطاقات الائتمانية (وهي كثيرة جداً كحماية المشتريات أو الضمان الممتد أو دخول صالات المطارات مجاناً أو تأمين السفر) يجب عليك تمام المعرفة أن جميع هذه المزايا بغض النظر عن ماهيتها هي مقدمة من فيزا أو ماستركارد أو أمريكان اكسبريس وحدود البنك تكمن في التالي فقط:

- تحديد الرسوم

- تحديد نوع برنامج المكافئات

- تحديد نوع البطاقات الائتمانية كفيزا بلاتينيوم أو سيجنيتشر أو إنفينيت

- تحديد الحد الائتماني للبطاقة الائتمانية (وفي الأصح هو من تحديد سمة!)

2/ هل أنت طالب أم موظف؟

نعم! فبناءً على جوابك تستطيع الإنتقال مباشرة إلى القسم المخصص لك.

2.1 طالب؟

إذاً، الخيارات لديك محدودة حيث يُشترط للحصول على بطاقة ائتمانية (Credit Card) أن تكون موظفاً وعلى رأس العمل أو أن يكون لديك في حسابك الشخصي مبلغ لا يقل عن 100-150 ألف ريال سعودي. ففي هذه الحالة يتطلب عليك استخراج بطاقة مسبقة الدفع وهي تنقسم إلى التالي:

💡 بطاقة تسوق 💡

💡 بطاقة سفر 💡

💡 بطاقة عملات 💡

حسناً! ماهو الفرق بين هذه البطاقات الثلاثة؟ الفارق هو كالتالي:

- بطاقة تسوق: بطاقة مخصصة للتسوق عبر الإنترنت وأحياناً يكون هناك عمولة عند السحب منها عبر أجهزة الصراف

- بطاقة سفر و بطاقة عملات: وجهان لعملة واحدة! هي عبارة عن بطاقة مخصصة للسفر تحتوي على عدة خواص نوعاً ما مخصصة للسفر مثل:

- تنوع العملات: عدة عملات في الغالب ويكون سعر الصرف ثابت لعدة عملات وليس متغير وليس هناك عمولة عند السحب بهذه العملات (مثال: 1$ دولار أمريكي يساوي 3.75 ريال سواء عند الشراء عبر الإنترنت أو من نقاط البيع أو السحب من الصراف)

- بطاقة محفورة: بحيث أن البطاقة يكون محفور عليها رقم البطاقة والإسم وغيرها من المعلومات وليست مطبوعة من أجل قبولها لدى المحلات والمتاجر في حال السفر

ماهي أفضل بطاقة من بطاقات التسوق، السفر، أو العملات؟

أفضل بطاقة تعتمد على الخواص المذكورة آنفاً “إضافة إلى بعض المعلومات الإضافية” ومن أجل ذلك يجب أن نحصرها في مكان واحد. حاولت إيجاد جهة رسمية تقوم بتقديم مقارنة ومعلومات واضحة للعملاء ووجدت موقع مؤسسة النقد السعودي ولكن لم يقدم معلومات وافية (هنا). وحيث أن موقع مؤسسة النقد السعودي لم يقوم بتزويد معلومات وافية لك كقارئ هممت بعمل مقارنة في جدول مبسط ولكن لن أقوم بإعادة اختراع العجلة. لماذا؟ قام الأخ نواف مشكوراً في مدونته بطرح جميع هذه البطاقات والمقارنة بينها في جدول متقن كما هو موضح هنا:

ويمكنك تحميل الجدول بالدقة الكاملة من هنا! شكرا لك يانواف! 🙂

ماهي البطاقة التي تستعملها شخصياً يامهند؟

قمت بتجربة بطاقتين كانت مستخرجة من قبل أخي وهما:

- بطاقة تسوق الراجحي: وكانت الأفضل من ناحية سعر الصرف ولكن مع الأسف يتم زيادة سعر الصرف بين فترة وأخرى

- بطاقة الأهلي: كانت مميزة من ناحية قبولها من قبل العديد من المواقع الإلكترونية في وقتها

وقمت بتجربة بطاقتين شخصياً وهما:

- بطاقة الجزيرة: ليس هناك شيء مميز فيها إلا خدمات البنك نفسه في الإجراءات وحسن التعامل

- بطاقة السفر البنك السعودي للاستثمار: بعد عدة تجارب أصبحت هذه البطاقة أفضل بطاقة متواجدة لدي في هذا المجال

- إضافة بطاقة العملات من بنك ميم: وكانت أفضل بطاقة لدي ولكن كان ينقصها الشراء من الإنترنت حيث لا يمكنك عمل ذلك

بطاقتي المفضلة هي: بطاقة السفر من البنك السعودي للاستثمار!

الأسباب:

- أفضل سعر صرف للدولار وبسعر ثابت: 3.75 ريال!

كما أنها تحتوي على 5 عملات أخرى مثل اليورو والباوند الاسترلينيإضافةً أنه لن يتم احتساب أي رسوم على العمليات الأجنبية بعدة عملات! 🙂 تحديث: تم إضافة عدة عملات لتصبح 17 عملة في المجمل… - حصولها على مزايا البطاقات الائتمانية مجاناً (مثال: حماية المشتريات – تأمين السفر – الضمان الممتد) حيث أن تأمين السفر فقط يكلفك 525 ريال سنوياً من التعاونية للتأمين من غير المزايا الأخرى!

- حصولها على برنامج مكافئات وااو بحيث كل ريال تقوم بصرفه تحصل على 1% مكافئات (أو أكثر بحسب العملية)!

- حصولها على برنامج الخصومات أصيل وهو يعتبر أفضل برنامج خصومات للمطاعم والمحلات متوفر في بطاقة ائتمانية بحيث تصل الخصومات إلى 50%!

العيوب:

لا يمكن السحب من الصراف سواءً في السعودية أو في الخارج وهي مسألة تنفي جزء مهم في تميز بطاقة السفر وهي السحب النقدي. يمكن دوما السحب من بطاقة الحساب الجاري بسعر ثابت وقدره 25 ريال لكل عملية سحب! تحديث: يمكنك السحب خارج السعودية فقط وهذه معلومات السحب النقدي: 6 دولار امريكي / 7.5 يورو / 55 درهم إماراتي / 57.5 جنيه استرليني /ما يعادل 6 دولار لباقي العملات.

رابط بطاقة السفر من البنك السعودي للاستثمار

2.2 موظف؟

إذا كنت موظفاً وعلى رأس العمل، فالخيارات لديك كثيرة ويمكنك استخراج البطاقة الائتمانية إضافة إلى البطاقات مسبقة الدفع. ولكن تنقسم لك الخيارات في البطاقات الائتمانية بحسب البنوك إلى نوعين:

- بنوك تتطلب تحويل الراتب من أجل استخراج البطاقة

- بنوك لا تتطلب تحويل الراتب وإنما تكتفي بتعريف راتب من جهة العمل فقط

بحسب نتائج بحثي والتواصل مع البنوك فهذه هي البنوك “مع جداول المقارنة بين بطاقاتها إن وجدت” التي تقدم بطاقة ائتمانية من دون تحويل الراتب:

ماهي أفضل بطاقة ائتمانية؟

عند اختيار أفضل بطاقة ائتمانية مبدئياً يجب أن تنتبه إلى مسألتين مهمة وهي تعتبر أهم النقاط:

1- هل سوف تقوم باختيار البطاقة داخلياً في السعودية فقط؟ أم سوف تقوم أيضاً باستخدام البطاقة في الشراء من الإنترنت والسفر خارج السعودية؟ للشراء داخل السعودية فقط انتقل للنقطة رقم 2.

الجواب: عند استخراج بطاقة للشراء من الإنترنت أو السفر خارج السعودية يهمك مسألة رسوم العملات الأجنبية ويفضل أن تأخذ بطاقة تحتوي على عمولة منخفضة ولا تتعدى 2.75% حيث أن الرسوم المثالية تكون حوالي 1-1.5%.

2- هل سوف تقوم باستخدام عملية التورق (هامش الربح الشهري أو السنوي) لتقسيط مشترياتك أم سوف تقوم بتسديد مبلغ البطاقة كاملاً عند صدور كل كشف شهري للبطاقة؟

الجواب: عند استخراج بطاقة للتسوق داخل السعودية فيهمك مسألة عملية التورق (هامش الربح الشهري أو السنوي)! وأفضل بطاقة متواجدة حالياً هي بطاقة فيزا البلاتينية من مصرف الراجحي حيث أن العمولة هي 1% فقط. لكن مايعيبها هو تحويل الراتب وبعض الشروط المعقدة للاستخراج. ولمعلومات إضافية يمكنك التوجه لرابط البنك هنا.

بعد أن تقوم بتحديد خياراتك المناسبة بإمكانك الآن الاطلاع على أهم 5 عوامل لتحديد البطاقة المناسبة المذكورة سابقاً في الأعلى وهي:

- 1- رسوم إصدار وتجديد إصدار البطاقة السنوي. وهو رسم مستحق بشكل سنوي جراء استخدام البطاقة (مثال: 300 ريال في السنة)

- 2- رسوم العمليات الأجنبية. وهي رسوم يقوم البنك باحتسابها لأي عملية تتم عبر جهة خارجية بعملة بغير الريال السعودي كالشراء من الإنترنت من أمازون وغيره من المواقع الأجنبية أو في حال السفر خارج السعودية واستخدام نقاط البيع عند المحلات

- مثال: احتساب رسوم 2.75% لمجمل العملية بغير الريال السعودي كالتالي:

- شراء منتج بمبلغ 100$ دولار أمريكي = 375 ريال سعودي

- دولار أمريكي * 2.75% = 10.32 ريال سعودي

- القيمة الإجمالية للمنتج = 375 ريال + 10.32 ريال = 385.32 ريال

- مثال: احتساب رسوم 2.75% لمجمل العملية بغير الريال السعودي كالتالي:

- 3- هامش الربح الشهري والسنوي – نسبة التورق أو الفائدة. وهي نسبة يقوم البنك باحتسابها إذا لم تقم بتسديد كامل المبلغ المتبقي في رصيدك الائتماني

- مثال: احتساب رسوم 2.25% لكل مبلغ متبقي في الرصيد ولم يتم تسديده بعد إصدار كشف الحساب كالتالي:

- إجمالي الرصيد المستحق على حساب البطاقة في شهر محرم = 5500 ريال سعودي

- قمت بدفع 250 ريال سعودي (أو 5%) فقط وهو الحد الأدنى للسداد

- إجمالي الرصيد المستحق على حساب البطاقة المتبقي = 5000 ريال سعودي

- 5000 ريال * 2.25% = 112.5 ريال = 5112.5 ريال إجمالي الرصيد المتبقي على حساب البطاقة

- وتتكرر العملية في شهر صفر… إلخ

- ملاحظة هامة #1: بعض البنوك تحتوي على نسبة منخفضة للعملات الأجنبية، لكن ليست مناسبة؟ لماذا؟ لأنها تحتوي على نسبة اضافية تسمى (درع الحماية، أو الدرع الإضافي) تصل إلى 0.75% وأكثر وهي شرط في بعض الأحيان لتأمين مشترياتك وتوفير غيرها من الخدمات الإضافية!

- ملاحظة هامة #2: بعض البنوك عند عدم تسديد كامل الرصيد المستحق تضيف مبلغ على الرصيد المستحق وهو نسبة التورق أو الفائدة. البعض يتحرز من هذه النسبة بسبب “شبهة الربى… إن وجد” فيفضل دائمًا التوجه مع البطاقات التي توفر نسبة تورق أو فائدة بطريقة شرعية معتمدة.

- مثال: احتساب رسوم 2.25% لكل مبلغ متبقي في الرصيد ولم يتم تسديده بعد إصدار كشف الحساب كالتالي:

- 4- نوع برنامج المكافئات ونسبة المكافئة. وهي برامج مكافئات تقوم البنوك بتضمينها من قبل مزايا بطاقاتها البنكية لتحفيز العميل على اقتناء هذه البطاقات

- مثال: استرجاع نقدي بنسبة 1% لجميع مشترياتك (أو) 4 أميال جوية مقابل كل 1 ريال سعودي يستخدم في عملية شراء كالتالي:

- قمت بعمليات شراء 100,000 ريال سعودي خلال عام 1438 في برنامج استرجاع نقدي (كاش باك)

- مجمل المكافئات المستحقة لك = 1% = 1000 ريال سعودي

- أو قمت بعمليات شراء 100,000 ريال سعودي خلال عام 1438 في برنامج أميال

- مجمل المكافئات المستحقة لك = 4 أميال جوية = 400,000 ميل جوي = كل 100,000 ميل جوي يساوي ما يعادل 500 ريال قيمة تذاكر طيران من الخطوط السعودية

- مجمل المكافئات المستحقة لك = 2000 ريال سعودي قيمة تذاكر طيران من الخطوط السعودية

- مثال: استرجاع نقدي بنسبة 1% لجميع مشترياتك (أو) 4 أميال جوية مقابل كل 1 ريال سعودي يستخدم في عملية شراء كالتالي:

- 5- مزايا البطاقة الإضافية. وهي مزايا مقدمة من شركة فيزا أو ماستركارد أو أمريكان اكسبريس وليس من البنك وتختلف من بطاقة لأخرى ولكن يغلب وجودها في الفئات العليا من البطاقات كفيزا سيجنيتشر أو إنفينيت، ماستركارد وورلد وورلد إيليت، جميع بطاقات أمريكان اكسبريس تقريباً

- مثال:

- حماية المشتريات: وهي خدمة تحمي جميع مشتريات البطاقة في حال السرقة أو التلف أو الضياع لمدة سنة كاملة!

- الضمان الممتد: وهي خدمة تعطي ضمان إضافي لمدة 12 شهراً بغير ضمان الوكالة!

- دخول صالات المطارات مجاناً: وهي خدمة دخول صالات فاخرة تتراوح أسعار دخولها من 100 ريال إلى 200 ريال للزيارة الواحدة مجاناً. بعض البنوك تحوي على 20 مطار حول العالم فقط وبعضها تحوي على أكثر من 750 مطار حول العالم!

- تأمين السفر: وهي خدمة حماية لمتاعب السفر كاملاً سواء من إلغاء الرحلات أو ضياع الأمتعة أو المشاكل القانونية أو الطبية بمجرد شراء تذكرة السفر ببطاقتك الائتمانية فقط!

- مثال:

وهناك نقطة مهمة أود التنبيه بشأن بطاقات أمريكان اكسبريس: قد تواجهك مشكلة كبيرة في القبول العالمي وحتى في السعودية. ففي بعض الأحيان يكون من النادر أن تجد نقاط بيع تتعامل مع هذه البطاقات. كما أنه واجهتني هذه المشكلة في أمريكا وهي البلد الصانع لهذه البطاقة، وفي استراليا لم اجد العديد من نقاط البيع التي تقبل بطاقة أمريكان اكسبريس، ولكن كان من المستغرب أني وجدت قبول أكثر في اليابان وكوريا عند الشراء من المحلات التجارية!

وبإمكانك الاطلاع أكثر على الخدمات المقدمة من كل مزود خدمة من هنا:

- فيزا Visa

- ماستركارد MasterCard

- أمريكان اكسبريس American Express/AMEX

ماهي البطاقة التي تستعملها شخصياً يامهند؟

قمت بتجربة العديد من البطاقات خارج السعودية (حوالي 14 بطاقة) وبطاقتين في السعودية وهما:

- بطاقة فيزا بلاتينيوم من مصرف الإنماء: وأحد أهم اشكالياتها أنها عبارة عن Charge Card فليست بطاقة ائتمانية في الحقيقة بحيث أنه لا يمكن تأجيل السداد لأكثر من 50 يوم أو سداد الملبغ الأدنى وهو 5% وإلا سوف تصبح متعثر في السداد (أي لا يمكنك الاستفادة من عمليات التقسيط أو التورق!) كما أنها تفتقر للعديد من المزايا الإضافية المذكورة في الأعلى، لا تحتوي على برنامج مكافئات، أو عدم القبول في بعض الدول أو الفنادق… إلخ

- بطاقة فيزا أجواء من بنك الجزيرة: وهي أفضل بطاقة ناسبتني شخصياً حيث أنها شملت على العديد من متطلباتي الشخصية

بطاقتي المفضلة هي: بطاقة أجواء من بنك الجزيرة!

الأسباب:

- رسم سنوي مقابل 500 ريال سعودي ولكن تصبح مجاناً بمجرد وصول مشترياتك خلال السنة 30,000 ريال سعودي

- سعر العملات الأجنبية يعتبر جيد وليس الأفضل بمعدل 2.75%

- هامش الربح الشهري بمعدل 2.20% يعتبر جيد وليس الأفضل ولكن مايميزهم تقديم عروض عديدة للشراء من المحلات بهامش ربح يساوي 0% لمدة سنة (أي عند تقسيط مشترياتك لا يتم أخذ عمولة لمدة سنة كاملة بمجرد دفعك الحد الأدنى)!

- حصولها على العديد من مزايا البطاقات الائتمانية مجاناً (مثال: حماية المشتريات – تأمين السفر – الضمان الممتد)

- حصولها على برنامج أميال أجواء والذي يعتبر أفضل برنامج أميال في السعودية بواقع 2.66% لكل ريال تقوم بصرفه

- حصولها على برنامج خصومات جيد لبعض المطاعم والمحلات بحيث تصل الخصومات إلى 50%!

- بإمكانك العديد من الموظفين استخراج البطاقة حيث أن متطلبات الراتب لكل فئة تعتبر متدنية مقارنة بالبنوك الأخرى (مقارنة بالعروض) وهي كالتالي:

- البلاتينية: راتب قدره 12-13 ألف ريال

- سيجنيتشر: راتب قدره 15 ألف ريال

- إنفينيت: راتب قدره 35 ألف ريال

العيوب:

- تميزت البطاقة بخدمات إضافية (وهي من فيزا كما ذكرت سابقاً) ولكن سعر العملات الأجنبية يعتبر نوعا مرتفع وتمنيت لو أنها مقاربة لبنك ميم!

رابط بطاقة أجواء من بنك الجزيرة!

الخلاصة

حسناً! بعد قراءة هذا المقال التفصيلي، كيف لك أن تعرف ماهو أفضل خيار لك؟ أو بالأحرى كيف يقوم مهند بالتعامل مع هذه البطاقات؟ تفضل هذه الخلاصة وعصارة تجارب السنين:

- بطاقات التسوق، السفر، أو العملات:

-أقوم باستخدامها للشراء من قبل المواقع الغير معروفة وأغلب المواقع “العربية” للأسف حيث أنها تحتوي على جزء بسيط من الحماية الأمنية وإن وجدت ففي حال الإختراقات ليس هناك تعويضات بعكس ماهو متواجد في المواقع الأجنبية… السبب؟ حصلت لي هذه الإشكالية بشكل متكرر والحمد لله تم تعويضي بشكل متكرر!

-أقوم باستخدامها عند الحاجة في السفر فقط!

- بطاقات الائتمان:

-أقوم باستخدامها بشكل يومي في جميع المقاضي اليومية حتى تعبئة البنزين (نعم في محطات ساسكو ومحطات الأتوز بإمكانك استخدام البطاقات الائتمانية) وسداد كامل الرصيد مع نهاية كل شهر

-أقوم باستخدامها في جميع عمليات الشراء من الإنترنت غير المواقع المذكورة في الأعلى

-أقوم باستخدامها في السفر عوضا عند النقد… لماذا؟ لأن النقد هو مصدر قوتك بعد الله في حال وقوع إشكالية عند السفر حيث أنه ليس دائما تقوم السفارات خارج بلدك بمساعدتك في الحجوزات وإنهاء اجراءات السفر عند سرقة المحفظة أو الجوازات لا قدر الله (حدثت لي شخصياً في تركيا) 🙂

ملاحظات هامة

- اعتقد أن بطاقة ميم الائتمانية حالياً تعتبر مناسبة جداً حيث أنها تحتوي على نسبة العملات الأجنبية بواقع 1.3% وانظر إلى الفارق بينها وبين مثلا بنك الجزيرة:

- بنك ميم: قمت بصرف مايقارب 10,000 دولار أمريكي في رحلة = 37,500 ريال سعودي، بعد ضربها بنسبة 1.3% سيصبح الإجمالي = 37987.5 ريال سعودي أي بزيادة قدرها 487.5 ريال

- بنك الجزيرة: قمت بصرف مايقارب 10,000 دولار أمريكي في رحلة = 37,500 ريال سعودي، بعد ضربها بنسبة 2.75% سيصبح الإجمالي = 38531.25 ريال سعودي أي بزيادة قدرها 1031.25 ريال

- الفارق بينهم هو: 543.75 ريال سعودي

- لكن، تكمن مشكلة بنك ميم في: عدم توفر المزايا الإضافية + عدم توفر برنامج مكافئات!

التحديثات

تحديث #1

– إذا كنت متخوف من استخراج البطاقات الائتمانية من حيث سرقة المبالغ التي فيها سواءً من المواقع الإلكترونية أو في حال السفر (وهي محمية بعد الله) فبإمكانك دائماً اتباع هذه الطريقة:

- قم باستخراج بطاقة بحد ائتماني منخفض ولنقل مثلا 5000 ريال سعودي أو أقل

- في حال استخدامها للشراء من الإنترنت لمنتجات أكثر من حدك الائتماني قم بإيداع المبالغ الإضافية من حسابك الجاري

- في حال استخدامها للسفر قم بجمع مبالغ السفر النقدية في حساب جاري مربوط في البطاقة الائتمانية، وفي كل يوم قم بإيداع مبلغ معين ولنقل 1000 ريال سعودي لحساب البطاقة الإئتمانية وهكذا قم بتكرار العملية في كل يوم!

تحديث #2 mada مدى 14-06-2018

– تم إطلاق خدمة mada مدى للشراء من الإنترنت في 01-04-2018 وهذا يعني التالي:

- بإمكانك استخدام بطاقة الحساب الجاري mada مدى أو كما تعرف ب debit card والمزودة من قبل البنوك السعودية للشراء من الإنترنت ابتداءً من تاريخ 1 أبريل 2018

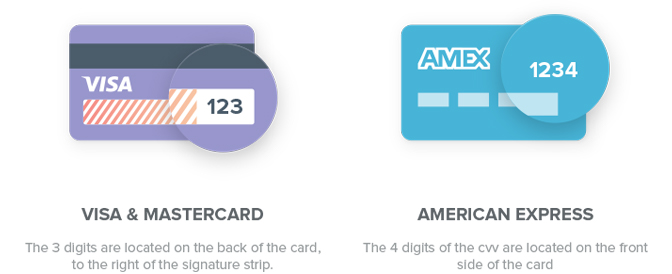

- ليس كل البطاقات الحالية مزودة بهذه الميزة حيث أن عملية الشراء من الإنترنت تتطلب وجود رقم يسمى CVV أو CVV2 مكون من 3-4 أرقام خلف البطاقة كما في الصورة في الأسفل ويجب على البنك الخاص بك تزويدك ببطاقة بديلة مجانًا للبدء باستخدام هذه الميزة

- هذه الخدمة مقدمة سابقًا من قبل مصرف الإنماء منذ عدة سنوات ولكن الآن تمت بشكل رسمي لجميع البنوك في السعودية وتحت شبكة mada مدى وليس تحت شبكة فيزا Visa

- هذه الخدمة تعتبر نقلة نوعية لمجال التعاملات البنكية في السعودية وتحسن إيجابي في خدمات التجارة الإلكترونية

- هذه الخدمة تفعل بشكل مجاني لجميع حاملي بطاقات mada مدى ولا يوجد رسوم سنوية كما أنه لا يوجد رسوم عند الشراء من المتاجر الإلكترونية السعودية ولكن هناك رسوم عند الشراء من المتاجر الإلكترونية الأجنبية وتختلف من بنك لآخر

- هذه الخدمة مرحب بها دائمًا حتى وإن أتت متأخرة لأكثر من 12 سنة حيث أذكر أنني كنت أستخدم بطاقة حسابي الجاري debit card في أمريكا عام 2006 للشراء من الإنترنت

- لا يزال التعامل مع هذه الخدمة مثلها مثل التعامل مع بطاقات مسبقة الدفع وبطاقات الشراء من الإنترنت من ناحية المزايا والعيوب في الأعلى حيث لا يوجد حتى الآن وضوح بشأن رسوم العملات الأجنبية أو سعر الصرف من قبل بعض البنوك التي لا تزال تحت عملية الانتهاء من تزويد العملاء بطاقاتهم الجديدة

- ماهو رأيك أنت يا مهند؟ لن استعمل بطاقات mada مدى للشراء من الإنترنت حيث أن حسابي الجاري يحوي الراتب والمبالغ الشخصية وليس هناك أي ميزة إضافية من استعمالها سواءً من ناحية تميز سعر الصرف أو النقاط أو خلافها…

ما رأيك بهذه المقالة؟ 😀 هل أعجبتك؟ وهل هناك أي اضافات تريد أن أقوم بإدراجها لاحقا؟ لا تنسى كتابتها في الأسفل!

مدونة مهند استعنت بالله وخاب كل جبار عنيد!

مدونة مهند استعنت بالله وخاب كل جبار عنيد!